互联网流量场中心舞台,正在被国货美妆占据。淘宝、抖音、快手、小红书,甚至京东——用户画像被认为更偏男性的电商平台。

现象背后,蕴藏着国货美妆的野望:“全面触达每一位(潜在)用户。”

国货美妆走上舞台正中央,这在十年前是难以想象的。

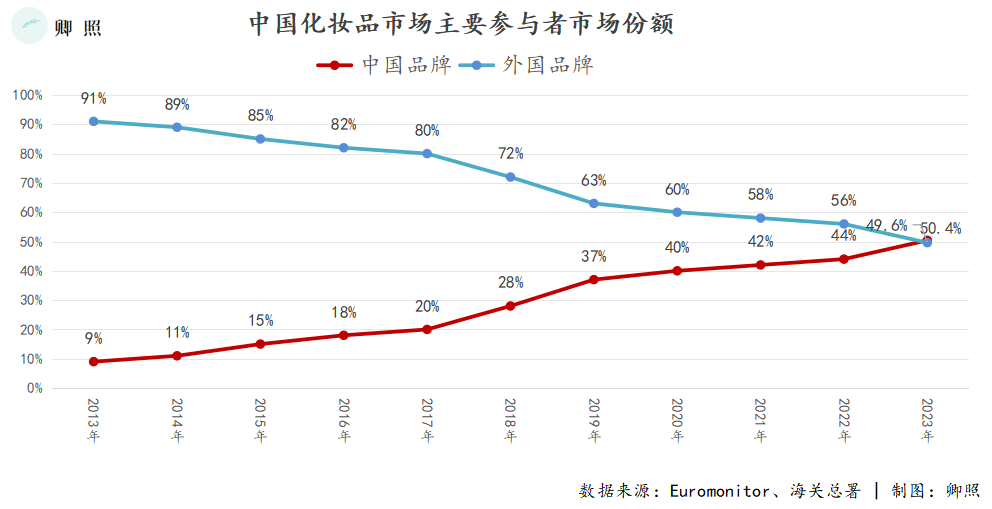

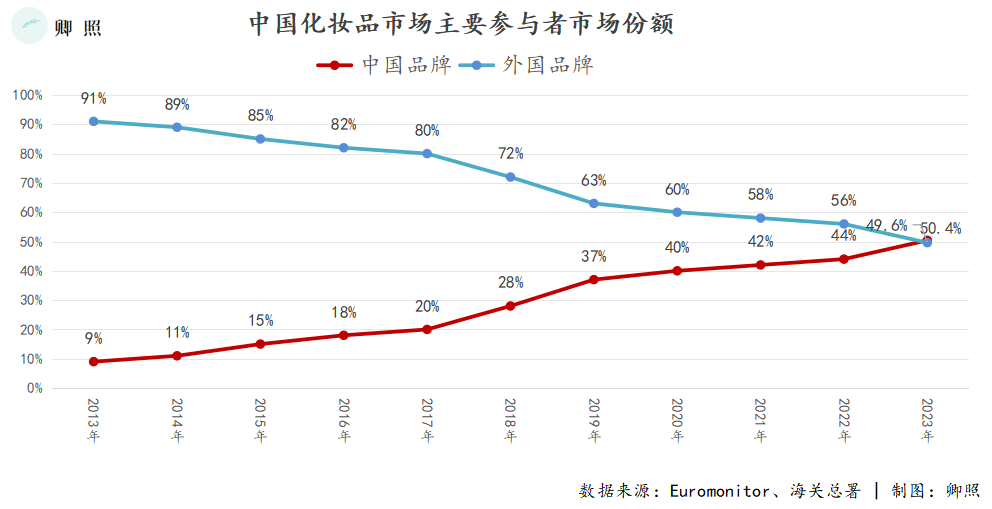

即便背靠庞大的经济增长、文化崛起、渠道转型红利,国货美妆也用了整整十年的时间,来追赶、替代和超越部分外国品牌,才能从偏居一隅到占据C位:

从市场份额不足一成(2013年,国货美妆市占率9%)到首次过半(2023年,国货美妆市占率50.4%)。

在这漫长的竞争叙事中,我们不免好奇:这些走出来的国货美妆追赶过谁?替代了谁?又将超越谁?

中国化妆品那些白手起家的企业家们,所心照不宣的是,它们的眼中钉并不是西欧舶来品,而正是那个东亚邻邦:韩国。

中国市场美妆销售榜单上,韩妆集体保持沉默。

翻看一个月前的618美妆节,天猫和抖音两个主要平台的美妆品牌榜。两个平台分别按照彩妆与护肤类目列示了销量排在前十的品牌,以上4个类目合计包含40个席位。

其中,韩国品牌仅占据两个席位:后(Whoo)占据抖音美容护肤类目榜第五,AKF占据抖音美容彩妆类目榜第五;对应地,国货美妆11个品牌,重复占据了15个席位,其余大部分份额被欧美品牌占据。

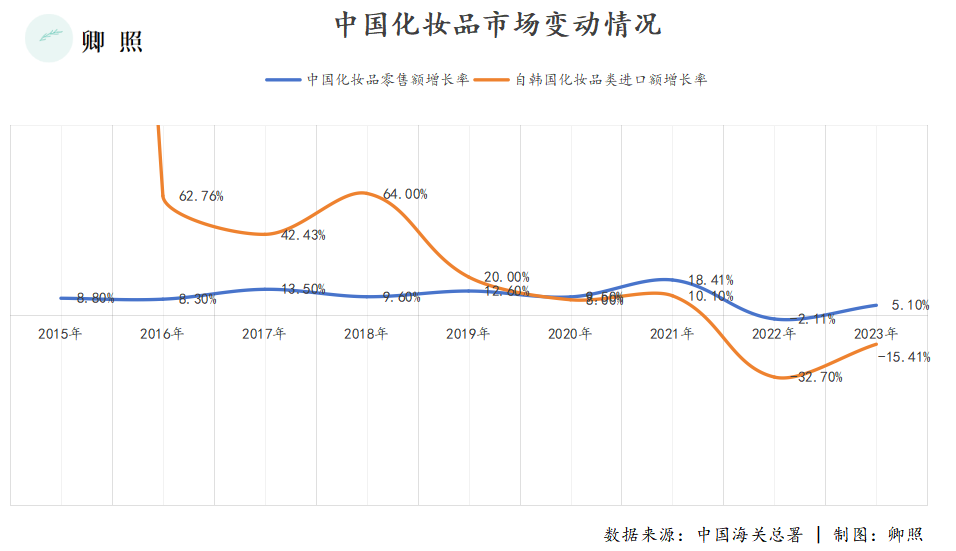

放长时间线看数据,也预示着失速的韩妆似乎正在错过快速增长的中国美妆市场。2022年、2023年,我国自韩国化妆品类进口额增长率分别同比下滑了32.70%、15.41%。

基本面的走弱直接体现了大公司的业绩观感:2023年,LG生活健康中国市场营收40.42亿元,下滑19.6%;爱茉莉太平洋集团2023年中国区业绩则下滑20%。

谁都想在上升的势能中获得更大的份额,中国化妆品市场近十年复合增长率高达9.53%,自然对将文化(包括化妆品)产业作为战略产业支持的韩国,有着致命的吸引力。

而就在刚刚进入中国的十年前,韩妆与中国消费者还曾有过一次双向奔赴:

2014年,韩国化妆品出口额达到19.2亿美元,同比增长50.4%,让当年韩国化妆品首次实现顺差;其中,中国成为其化妆品最主要的出口国家,占据了出口总额的三分之一。

2015年天猫双11期间,兰芝气垫BB霜礼盒销售突破45000套,单品成交额破900万元,”悦诗风吟“成交额同比增长超过300%。

这一年,中国自韩国化妆品进口额翻了16倍。在中国的进口化妆品市场,本来排在法国、日本、美国后的韩国,也一跃成为第二名。

然而,崛起的中国经济、文化、渠道东风下,全力奔赴中国市场的韩妆如今还是被国货美妆甩在了后面。

很多市场论调将韩妆在华表现的不乐观,归结于2017年的萨德事件。但回顾具体的数据,我们发现韩妆在华走弱的明确节点其实是2020年——这一年,正是国货美妆元年。

回顾韩妆与国货的发展路径,你会发现它们具有惊人的相似度,而韩妆在我国走红和被国货美妆所替代的伏笔都早已埋下。

韩妆在国内求生、再向外输出的底层逻辑可以归结为12个字:基建稳固、政策倾斜、错位竞争。

1)基础建设——轻工业背景浓厚:日治时期韩国政府采取”以轻带重“的政策,支持轻工业发展,为韩妆的基础设施发展提供了先决条件。

无论是爱茉莉(前身太平洋化学工业公司)、LG集团(前身乐喜化学工业会社)等大集团、还是后来资金周转不利转而做ODM、OEM的小厂商,其深厚的基础建设为韩妆的降本(低价)、增效(缩短产品周期)都提供了先决条件;

2)国情因素——政策上倾斜保护:无论是日本、韩国、还是中国,在自由贸易阶段,本国企业都无可避免的受到西方舶来品的冲击,而韩国在美妆行业是贸易保护最为严格的国家。

1960s-1980s初,韩国实行出口导向的贸易保护,给了本土美妆以发展的机会,为之后在自由贸易环境下的竞争练好了内功。

3)差异化竞争:1980s末,韩国开始实行自由贸易。白种人皮肤天生白且普遍携带皮肤衰老基因MC1R的变异种,易生皱衰老,因此西方大牌的核心竞争力在于抗衰型贵价产品;而黄种人,以白为美,同时季风气候冬季普遍干燥,居民对美白和保湿需求大,欧美大牌在当时鲜少涉猎。

因此,韩妆以美白原料为突破口,研究了曲酸-咖啡酸、Viragen、多羟基芳化物、桑葚等的美白功效,并大量推出基础保湿的平价产品。此外,受益于前期的漫长积累,此时的韩妆,从洞悉市场,到解决痛点,再到推出产品只需要2-3个月。

最后是韩妆出海,1998年,韩国正式提出“文化强国”战略,将文化产业作为发展国家经济的支柱产业来培育。随后,我们看到韩流席卷亚洲,为韩妆出口做了最好的代言。

现象级的韩剧《想你》在我国引领了“一字眉”“咬唇妆”风尚,3CE玫红色口红被冠以“想你色”卖断大小商场;《太阳的后裔》女主宋慧乔带火了兰芝双色11号口红;《匹诺曹》女主带火了梦妆唇膏笔……、

至此,韩妆完成了以产业链为降价支撑、以韩剧为文化载体的强势输出。

无巧不成书,国货美妆发展的基础建设,每一点都完美的击中了韩妆的七寸。

此前我们曾对国货美妆发展进行过系列研究《多收了三五斗:国货美妆崛起的另一面》,这里不再赘述,只做简短的回顾。

· 我们的广、浙地区OEM、ODM产业自1990s发展,至今已经具备了承接品牌方需求的能力,能把成本打下来,也能把速度提上去;

· 近年来中国经济发展有目共睹,众多互联网平台培养了消费者更包容、更多样的审美,美妆出现千人千面的特征;快视频发展争夺长视频注意力,KOL顺势带货,视频同款迅速爆发,DTC模式下产品推新势头更迅猛,花西子携手李佳琦的2020年成为国货元年;

· 国货逐渐引领新的护肤理念、新的原料成分、新的审美趋势,珀莱雅、薇诺娜、巨子生物、毛戈平等企业从不同程度上引领新一代美妆产业变迁。

最后的结果是,国货美妆从文化载体、到产业链支撑角度,完成了对韩妆的追赶,韩妆的平价、温和、多变都被国货美妆全面超越。

不过,中国是韩国化妆品的最大消费出口国,意识到被超越的韩妆并没有坐以待毙,他们做了两手准备:

一方面,韩妆在我国继续走差异化竞争路线,以高端换平价。

很长一段时间,我们经常听到韩妆闭店的消息,如伊蒂之屋、悦诗风吟、菲诗小铺等等,但回顾看来频繁关联闭店关键词的品牌,多走的是平价路线。

如今,或许是意识到国货美妆的崛起,韩妆正在以新的姿态出现在我国网络与高端商场,如爱茉莉7七月中旬就将旗下高端护肤品牌AP嫒彬,开到了上海,已上市的产品系列定价落在1000-4000元区间。

另一方面,韩妆业也正在将出口目标放到欧美与东南亚国家。

近年来,韩妆集团在频繁收购欧美美妆品牌,以此作为进入欧美市场的触角。

LG集团收购了雅芳公司的北美业务、美国护肤品牌霏丝佳在亚洲和北美的业务权、美国染发剂照射Boinca的部分股权,以及美国化妆品牌The Creme Shop的多数股权。

爱茉莉则收购了美国护肤品牌Tata Harper、以及功效护肤品牌COSRX。

而其他的中小韩妆企业,也从新的出海叙事中找到了自己的位置,其借助发达的OEM/ODM支持,凭借Tiktok、Ins等营销渠道,低价快速地浸入海外地区。

如专注于生产皮肤精华液等产品的小众韩妆品牌Peach & Lily ,凭借超高的销售额和线上渠道增速,获得美国私募基金 Sandbridge Capital 的少数股权投资。

韩国关税厅数据显示,2023年第三季度,韩国化妆品中小企业向美国出口总额首次超过中国,成为韩妆的最大出口国;2024年第一季度韩国化妆品出口国家数量更是达到175个。

而现在的国货美妆,也走到了高端化和出海的进程,无论是中国还是东南亚、甚至是欧美市场,都与韩妆必将再次狭路相逢。

结语:远交近攻

商鞅变法后,秦国日益强盛,它的目标是吞并六国、统一华夏,然而,当时秦国强于六国中的每一个国家,而弱于六国的联合。

于是,宰相范雎进言,“王不如远交而近攻,得寸则王之寸,得尺亦王之尺也。今舍此而远攻,不亦缪乎?”大意为隐藏自己的战略目标,首先攻打相邻的国家。

在古代,地理位置上的距离远近是决定一国采取何种战略的第一要素。而现代,商业模式上的差距大小才是决定一个产业是合作/竞争的首要因素:

外观、用途、价格相近的产品必将引致激烈的竞争,韩妆与国货之间的关系也正是如此。

| 歡迎光臨 比思論壇 (http://bb-cc.online/) | Powered by Discuz! X2.5 |